近日,碧水源以12.1億港元入股盈德氣體(02168),成為盈德氣體第一大股東,碧水源的CFO何愿平搖身一變,成為盈德氣體CEO。一個“氣”制造商和一家“水”處理商聯姻,將會為市場制造什么樣的幻想呢?

在以低價配售股份盛行的港股市場,碧水源卻以溢價3.2%大額認購占盈德氣體已發行股本20%的3.78億股,市場也給予了相當正面的評價,當天(11月7日)盈德氣體股價盤中最高漲10%,成交量較前日放大6倍。盈德氣體稱,配售新股所得資金將用于償還銀行貸款并補充流動資金,改善融資結構并降低其融資成本。

碧水源入股意欲何?

繼碧水源在2013年10月以2.13億元人民幣入股主營同為污水處理、自來水生產和供應等的A股上市公司武漢控股,成為其第二大股東以來,碧水源再次參股上市公司,只不過這次參股的是港股上市的盈德氣體。

據了解,碧水源以膜技術為“水環境污染、水資源短缺、飲水不安全”問題提供解決方案,也為城市生態環境建設提供整體解決方案。此次認購新股的是碧水源旗下的全資子公司碧水源香港環保有限公司(碧水源香港)。碧水源香港在2016年7月29日成立,截至目前,暫無財務數據,為一家空殼公司。

這并不是碧水源香港第一次買入盈德氣體的股份,就在前不久,碧水源香港悄悄地買進占盈德氣體發行前股本4.21%的約7967萬股,但由于并沒有達到5%持股的披露規定,所以并沒有公告。目前碧水源香港共持有盈德氣體占已發行股本20.17%的約4.577億股股份,按每股3.2港元計算,耗資共約14.64億港元。其實碧水源為了入股盈德氣體而早有準備,碧水源香港購股之前便獲得母公司碧水源的授信擔保17億元人民幣(約19.42億港元),如果這筆信貸資金全部用于增持盈德氣體股份,則占比最高達26.74%。

碧水源表示,入股盈德氣體的目的在于打通國際市場的通道,拓展海外業務;同時可介入能源行業產業鏈,通過對空氣源頭的治理,助力公司整合節能環保領域的資源,拓展在大氣治理的業務。此外,將對碧水源香港和碧水源的2017年利潤表產生正面盈利。換句話說,未來盈德氣體20.17%的年度利潤將進賬碧水源的利潤表,如果盈德氣體保持穩定的盈利,那么這筆買賣將是碧水源財報的一劑強力“催化劑”。

按盈德氣體前三年平均凈利潤約8.1億人民幣計算,如果全部分配給股東的話,那么碧水源20.17%的股份,每年可以分配到1.62億元人民幣,那么12.1億港元(約10.57億元人民幣)的成本,6年半即可回本。且目前盈德氣體每股3.2港元的股價,較上市時的約每股8港元,相對而言很便宜。無論從資本增值的角度還是從打通國際市場通道,拓展海外業務的視角,碧水源這筆買賣似乎值得認可。

牽頭人何愿平

智通財經了解到,盈德氣體原來的獨立非執行董事何愿平調任為執行董事,同時升任首席執行官。何愿平現年49歲,在1992年碩士畢業后,先“棄教從官”后“棄官下海”。1992年,在北京理工大學擔任教師,1992年到1997年,任中國技術部社會發展司及國際科學中心的成員及部長。2000年到2004年在北大方正集團任職。

何愿平目前的職位包括碧水源的董事、常務副總裁、財務總監、董事會秘書,以及碧水源旗下30多家子公司的董事和監事,同時也是武漢控股的董事,何愿平同時任職空殼公司碧水源香港的執行董事。此外,何愿平目前還是中國證監會第六屆創業板發行審核委員會委員、北京海淀區政協會委員等。

值得注意的是,何愿平也是碧水源的股東,其持有碧水源4.31%的股份。而早在2013年12月,何愿平就開始任盈德氣體的獨立非執行董事、審核委員會主席等職位。可以說,因為何愿平在碧水源和盈德氣體的特殊身份,天時地利人和皆在,兩家公司早就存在“聯姻”的基礎了。

急需流動資金的盈德氣體

盡管有“媒人”何愿平的存在,但按道理來說,一個工業氣體制造商和一個水污染的治理商,因主營業務相關度不大,也非同一產業鏈上的企業,兩者是不存在多大的業務和技術交叉的,亦即不會產生多大的協同效應。既然如此,盈德氣體又為何會引入碧水源作為第一大股東呢?

據悉,盈德氣體2007年9月25日在開曼群島注冊成立,并于2009年10月8日在香港聯交所主板上市。主營業務為生產、供應及分銷包括氧氣、氮氣及氬氣氣體產品。客戶鋼鐵、煤炭、化工、有色等工業企業,屬重資產模式。根據SAI報告的研究資料,截至2015年12月31日的年度總收入計算,盈德氣體是中國境內最大的獨立工業氣體供應商。

智通財經了解到,過去的兩年,由于鋼鐵、煤炭、化工、有色等行業持續低迷帶來的工廠停產,導致盈德氣體部分項目擱置、市占率下降、流動負債過大,盈德氣體的日子并不好過。

通過對盈德氣體2011-2014年新簽訂項目用氣方所屬行業的統計發現,鋼鐵企業裝機量仍占總裝機量的50%以上。從2014年以來,因鋼鐵、煤炭、化工、有色等行業不景氣,盈德氣體的項目建設速度和運營情況,受到了不同程度的影響。

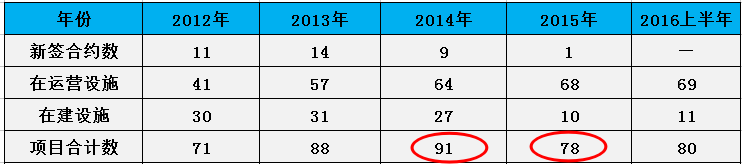

為什么會出現2015年的項目總數會比2014年減少13個之多的情況呢?只有兩種原因可以解釋,一是受到客戶停產等原因影響,部分原本在運營的設施停止運營;二是已經開始建設但尚未投產的項目中途停工。而截至2016年上半年,項目總數恢復到80個,但是仍然遠遠低于2014年的高峰水平。

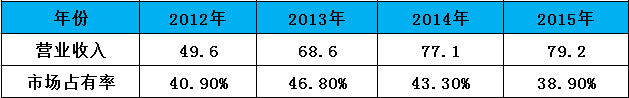

此外,雖然盈德氣體的營業收入從2012年的46.9億元人民幣大幅增長到2015年的79.2億元人民幣,但是由于包括杭氧、陜鼓、法液空等競爭對手激烈爭奪,加上鋼鐵、煤炭、化工、有色等行業低迷,導致盈德氣體的市場占有率從2014年開始下滑。

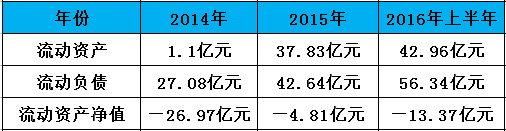

與此同時,截至2016年6月30日,盈德氣體的流動資產為42.96億元人民幣,而流動負債則增加到56.34億元,流動負債超出流動資產的部分高達13.37億元,主要是由于即將到期借款同比增加約11億元;2015年盈德氣體的流動資產為37.83億元,流動負債為42.64億元,流動負債超出流動資產的部分為4.81億元。而2014年流動負債超出流動資產的部分更是高達26.97億元。由此可見,盈德氣體的短期債務是非常沉重的。

截至2016年6月30日,盈德氣體有高達27.86億元人民幣的短期借款和24.62億元人民幣的應付賬款,從而急需補充流動資金,不得不通過股權出讓方式來償還銀行貸款等借款。

盈德氣體的流動負債如此之高,是因為其項目基本是重資產的,對資金需求非常大。從年內即將投產的落戶荊門市的煤制氫項目來說,單這一項目盈德氣體就投資高達40億元人民幣,但是預計年產值僅30億元人民幣,也就是說回收周期將會比較長。

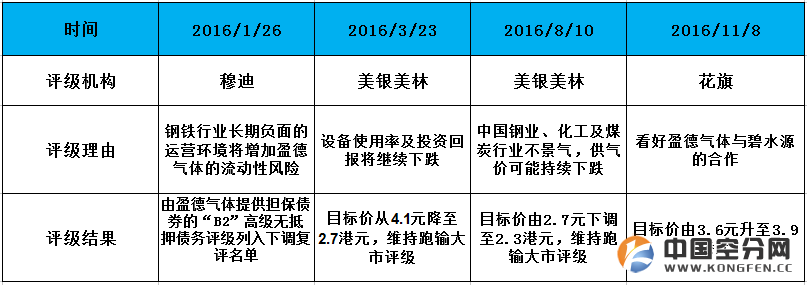

值得一提的是,11月8月,花旗表示,維持看好盈德氣體,評級“買入”,目標價由3.6港元升至3.9港元。正面因素包括未來1-2年的財務成本降低,3-5年則看好與碧水源的協同效益,花旗預期碧水源會繼續增持盈德氣體的股權。但今年以來,先有穆迪將盈德氣體評級列入下調復評名單,后有美銀美林兩次將盈德氣體目標價下調,給予“跑輸大盤”評級。

前文已經指出,盈德氣體出售20%的股權是由于嚴重缺少流動資金,碧水源則很可能是出于資本增值的角度考慮,而牽頭人何愿平的存在,使買賣水到渠成。雖然盈德氣體引入碧水源作為大股東,可以優化資產結構,但拿到12.1億港元的代價卻是公司五分之一股份。此外,至于花旗所稱的“協同效益”,投資者可以自我斟酌。